interbancaire

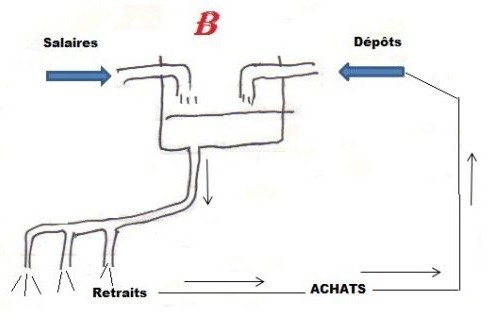

Il faut se représenter le système bancaire comme un ensemble de tuyauteries invisibles reliant entre eux tous les acteurs de l'économie. Grâce aux banques, l'argent se déplace dans les circuits sous forme électronique et se concrétise à certains endroits en billets.

Dans ce système il y a des points d'entrée et des points de sortie. Les distributeurs de billets installés par centaines dans le paysage urbain sont des points de sortie d'argent, tout comme les fontaines d'autrefois étaient des points de sortie d'eau.

Pour reprendre l’analogie avec la distribution d’eau, les banques remplissent une double fonction de réservoir et de pompe. Elles stockent et font circuler l’argent nécessaire à l’économie. L'argent tourne. Comme nous pouvons le constater, chaque utilisation de carte de crédit entraîne tôt ou tard la diminution de notre réserve bancaire. Notre réserve disponible est inscrite dans un compte, lequel est alimenté par un flux d'argent d'origine diverse, le plus souvent un salaire.

Globalement, la banque gère l’ensemble des réserves de ses clients. Loin d’être constante, cette masse d'argent fluctue considérablement d’un jour à l’autre, en fonction des besoins des détenteurs de comptes, besoin de paiements ou besoins de stockage.

Dans cet exemple, les flux sont prévisibles, puisque les salaires sont payés à date fixe. Mais il faut se représenter aussi tous les flux imprévisibles. Ces flux imprévisibles correspondent aux retraits soudains des particuliers ou des entreprises, à la réception des acomptes sur commandes pour une entreprise, aux rappels d’impôt à payer, à l'utilisation des crédits, etc…

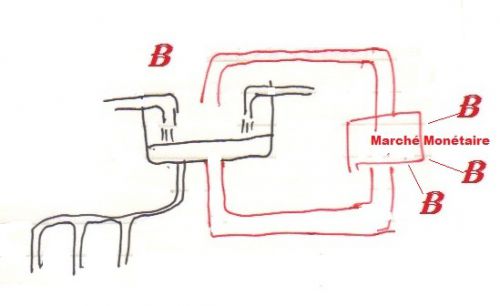

Les banques font face chaque jour à cette imprévisibilité des opérations des clients. Elles n’ont donc jamais exactement en caisse l’argent disponible correspondant à leurs besoins. A contrario, elles n’ont jamais l’emploi immédiat des sommes que ceux-ci déposent.

En fin de journée, au moment de faire leurs comptes pourrait-on dire, chaque banque se retrouve donc soit avec un excès d’argent disponible, soit au contraire avec un manque.

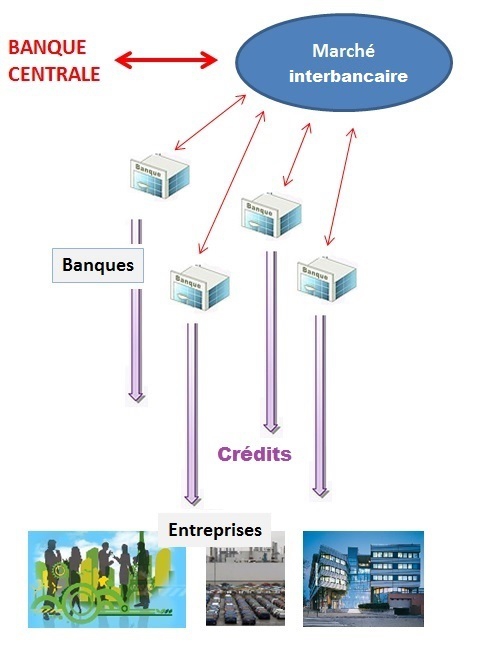

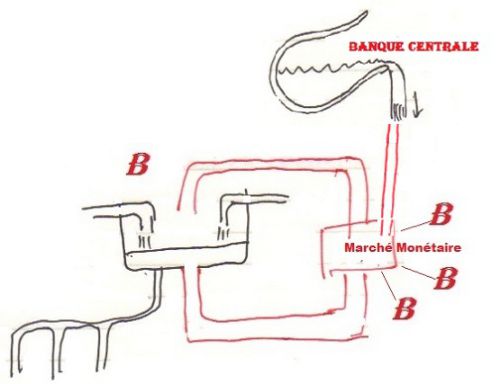

C’est ici qu’intervient un élément capital, invisible, mais indispensable au bon fonctionnement du monde bancaire. La complémentarité des besoins d’une banque à l’autre a en effet donné naissance à un système de solidarité et de facilités mutuelles. C’est le marché interbancaire, appelé aussi marché monétaire.

Notons que si le besoin des banques de recourir au marché monétaire dépend des fluctuations évoquées ci-dessus, il dépend aussi du phénomène de "transformation": techniquement quand une banque prête à 15 ans, par exemple, elle se re-finance à 6 mois ou 1 an. Une chaîne de crédits obtenus sur le marché monétaire, où chaque crédit sert à rembourser le précédent. Pourquoi ? Pour bénéficier des taux court terme inférieurs aux taux long terme. Incidemment, la France re-finance ainsi, en partie, la dette nationale de 2000 milliards.

Sur le marché monétaire, les banques se prêtent entre elles chaque jour des sommes considérables. Ces échanges ne sont pas improvisés et font au contraire l’objet de règles rigoureuses.

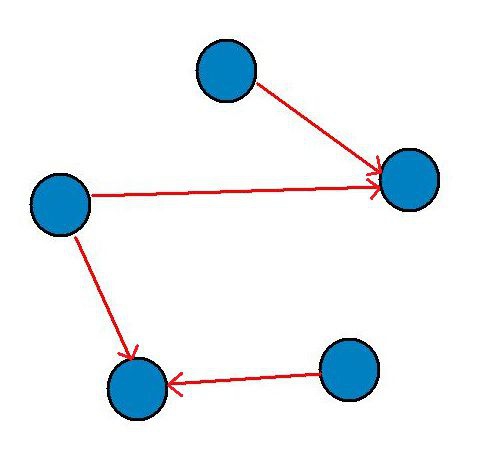

Au jour J

Au jour J+1

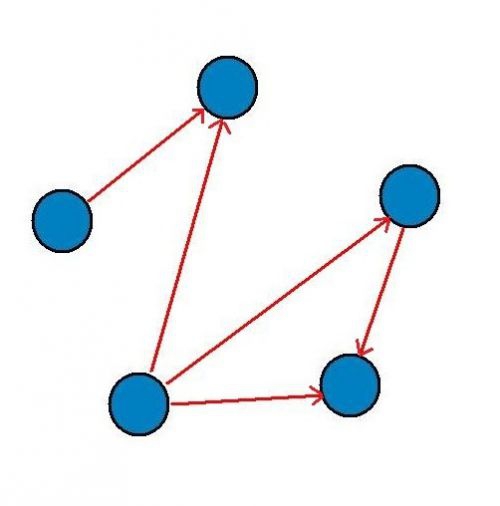

Grâce au marché monétaire, les banques qui ont des besoins importants savent qu'elles peuvent compter sur d'autres banques pour les couvrir. Il en est de même de celles qui ont des excédents, et qui sont assurées que cet argent disponible ne "dormira" pas, mais au contraire leur rapportera des intérêts. Une banque peut être emprunteuse un jour et prêteuse le lendemain, ce qu’illustre le schéma ci-dessus.

CRISE : imaginez une seconde que pour une raison ou une autre, le marché monétaire soit bloqué. Des banques parfaitement saines feraient faillite faute de ressources immédiates. Le mécanisme toucherait par cascade un grand nombre de banques... Impossible ? Pas du tout, nous avons frôlé cette situation en 2008, dans le contexte des subprimes.... Et plus proche de nous, c'est précisément le cas des banques chinoises évoqué ici.

Le système décrit est idéal en ce qu’il suppose que les excédents d’une partie des banques couvrent exactement les besoins des autres.

La réalité est un peu différente. Et même très différente si l’on pense au crédit. La fluctuation permanente des excédents de ressources ou des besoins de ressources est en fait amplifiée par le phénomène du crédit. Le système est alors susceptible d’être déficitaire, si les crédits distribués à un moment donnés dépassent l’épargne disponible.

C’est alors que la banque centrale intervient pour faire l’appoint, pourrait-on dire. Cet appoint se fait en VOLUME et en TAUX.

Le rôle de la Banque Centrale est donc essentiel. Il ne lui appartient pas seulement de corriger les déséquilibres du marché monétaire. Elle peut surtout contrôler le volume et le taux des crédits distribués par les banques à l'économie. Augmenter ce volume pour relancer l'économie, le diminuer pour combattre l'inflation. Si on ajoute à cela l'incidence des mesures prises sur le taux de change de la monnaie, on a une idée de l'importance et de la complexité du rôle d'une banque comme la Banque Centrale Européenne. Le taux de la banque centrale sur le marché interbancaire s'appelle le taux directeur.

Une banque a deux manières de faire faillite. La première est liée à l'existence de pertes telles que l'institution se trouve dans l'impossibilité de faire face à ses engagements. Dans cette hypothèse, elle ne peut plus payer ses salariés, ses impôts, ni rembourser les autres banques qui lui ont accordé des crédits dans le cadre du marché interbancaire.

Une "simple" panne du marché interbancaire peut produire le même effet. La banque A ne peut plus emprunter pour rembourser la banque B de l'avance qu'elle lui a faite la veille. En fait c'est toutes las banques qui sont concernées dans ce cas.

L'un et l'autre de ces phénomènes sont heureusement assez rares, mais de récents exemples ont néanmoins fait l'actualité.

C'est ainsi que l'Etat français est intervenu il y a quelques années dans le cas de Dexia, pour précisément éviter la faillite de la banque et dans le cas de l'ensemble des banques du fait du blocage du marché monétaire consécutif à la crise des subprimes. La même chose s'est produite en novembre 2014 avec la BES, une banque portugaise.

La réflexion doit porter sur la nature de l'aide de l'Etat dans les deux cas.

Dans le premier, l'argent du contribuable a été "donné" à la banque sous forme de capital pour compenser les pertes de la banque et lui permettre de continuer à fonctionner. Dans le deuxième cas, l'argent du contribuable a été utilisé comme un prêt, un prêt remboursable et d'ailleurs remboursé.

Une intervention en capital n'est pas la même chose qu'une intervention en trésorerie.

Dans l'esprit de beaucoup, la confusion a cependant été faite entre ces deux situations, et les banques accusées de profiter de l'aide de l'Etat ....

|

En résumé, les banques remplissent trois fonctions de base nécessaires à l'économie: les transferts, les dépôts et le crédit. Le marché interbancaire permet aux banques excédentaires de prêter à celles qui sont au contraire en déficit de liquidités. En amont des banques, la banque centrale veille à l'alimentation correcte du circuit monétaire et régule le volume des crédits distribués par les banques. La banque centrale joue donc un rôle financier et un rôle économique. |

- o - o - o - o - o -

INFOFI2000, c'est une progression assurée et motivante

|

MAJ DEC 2014